TOPICSトピックス

分散投資のすすめ

2022.5.9

グローバルに高まる不確実性

原油価格の高騰や半導体などの供給制約、巣ごもり需要の増加による物流の滞りによって40年ぶりともいわれる世界的なインフレが進行しています。さらにはロシアによるウクライナ侵攻の影響も加わり、資源・食料品の高騰に拍車がかかっている状態です。

世界各国は急激なインフレに直面し、これまでコロナ対策として行ってきた金融緩和政策から方向転換し、金融引締め政策に舵を切りました。

一方、日本はというと景気への悪影響や財政負担抑制の観点から金融緩和を継続せざるを得ない状況にあります。実際、4月の日銀黒田総裁による金融緩和継続表明の結果、日米金利差拡大が意識され、為替は急速に円安に進みました。

コロナの再拡大、行き過ぎたインフレ進行の懸念、ウクライナ侵攻の長期化など、グローバルに起きている不確実性の高まりは、株式市場にも変動の激しい相場展開として影響を与えています。

このような状況下では、資産形成を考えるうえでどうしてもネガティブな感情を抱いてしまうかもしれません。しかしこのような変化が激しく、先行きが不透明な現状であっても将来のために資産形成を続けていくことは大切です。今回は「分散投資」という基本的な考え方をいま一度確認し、リスクを分散することの意義について触れてみたいと思います。

卵は一つのカゴに盛るな

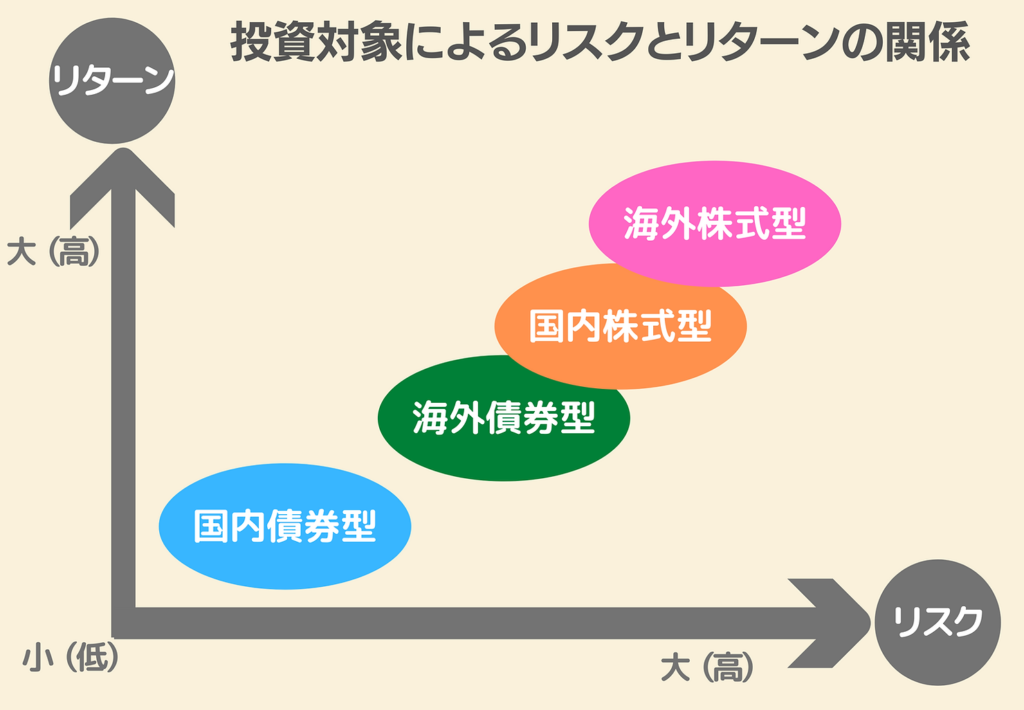

分散投資においては「卵は一つのカゴに盛るな」の格言のごとく、カゴを落としてすべての卵を割ってしまうリスクを避けるために、複数のカゴに卵を盛っておくことが大切です。つまり、特定の商品にだけ投資するのではなく、複数の商品に投資を行 い、リスクを分散する必要があります。例えば海外の株式は相対的に高いリターンが見込める半面、為替などの影響なども受け、価格変動のリスクが大 きいのが特徴です。一方で国内の債券はリスクは低いけれど、期待できるリターンも小さくなります。

一般的にリスクとリターンの関係は、「リスクが大 きいものほどリターンが大きい」、「リスクが小さいものほどリターンが小さい」という傾向があります。つまり「大きな収益を追求するほど、リスクは大きくなり、大きな損失も覚悟しなければならない」ということです。

リスクとリターンの異なる複数の資産を組み合わせ、一定のリターンの確保を目指しながらできるだけリスクを抑えることが目標になります。

異なる国・地域に分散する

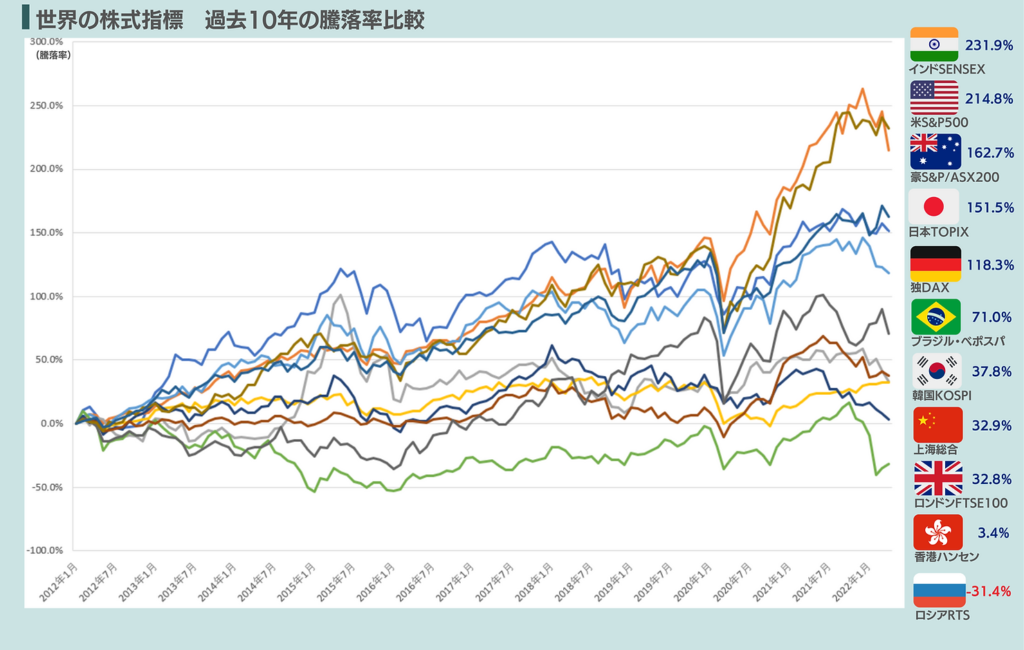

リスクコントロールを重視した分散投資における資産の選定には、「投資する地域」によるアプローチも重要です。同じ株式であっても、それぞれの国の経済状況などによって値動きは異なります。例えば2012年から今年4月までの10年の値動きを見 てみましょう。

東証株価指数(TOPIX)は約2.5倍、米S&P500種株価指数は約3.1倍、中国・上海総合指数は約3割上昇と差があります。外交問題や政情不安、国際収支の悪化など、その国独自の「カントリーリスク」によって、短期間で大幅に相場が下落することもあります。最近ではロシア株が急落しました。

一般的に新興国は人口増加などを背景に高い経済成長率が期待される半面、政治や経済の基盤に不安定な傾向があることから、投資先としては先進国よりハイリスクハイリターンになりがちです。しかし、特定の国や地域の資産価格が下がった場合でも、別の国の資産が値上がりすればカバーすることができます。各地の資産に分散投資することは、通貨を分散して為替変動リスクを低減する効果も見込めます。

異なる業種に分散する

投資する業種を分散させることも、リスクコントロールには大切です。例えば金利上昇局面ではその恩恵を受けやすい金融株が上昇しやすく、借入返済コストが重くなりがちなIT株は下落する傾向にあります。

また、生活必需品である食品、医薬品、社会インフラである電力・ガス、鉄道、通信などはデフェンシブ銘柄と呼ばれ、景気後退局面でも下げにくいといった特徴があります。コロナショックではほとんどの業種が下げる中、DX関連銘柄は上昇しました。

時間を分散させるのが積立投資

積立投資も時間という概念を取り入れたリスク分散のひとつです。運用益を出すには、「安値で買って高値で売る」ことですが、安値・高値の時期の予測はプロでさえ難しいもの。

価格が変動する商品を定期的に一定金額で購入する手法を「ドルコスト平均法」と呼びます。安値の時はより多く購入し、高値のときは購入量を抑えることになるので、結果的に平均購入単価を抑え、高値掴みのリスクを軽減することができるのです。

途中で投げ出すことなく着実に

私たちは超低金利、低成長の日本に住んでいます。そしてその日本は、資源や食料の大半を輸入に頼らざるを得ない国です。輸入品の値上がりによる海外発の「輸入インフレ」は知らず知らずのうちに私たちを貧しくしています。海外情勢や世界経済は不確実性が高まり、先が読めない不安定な投資環境が続きます。「だから投資をしない」ではなく、「このような環境だからこそ」、生活防衛のために資産形成を意識的に行っていく必要があるのです。そしてその方法は奇をてらうような方法ではありません。リスクを分散しながら、途中で投げ出すことなく、コツコツと着実に積み立てていくことです。また、忘れてはならないのは資産形成において圧倒的に差がつくのは、「何に投資するのか」ではありません。投資という「行動をする」かしないかです。シンプルな投資で良いので、まずは始めてみることが肝心です。