TOPICSトピックス

コロナ緊急経済対策、その後は?

2020.9.30

アルゼンチン債務減免で合意 IMF追加支援要請

アルゼンチン政府は8⽉4⽇、償還期限が過ぎるなどしていた総額650億ドル(約6兆9千億円)の国債に関して、主要債権者団と元本や利払いの減免で合意したと発表。これによりアルゼンチン政府側は約45%の債務減免という果実を得ることになりました。今後は国際通貨基⾦(IMF)との追加⽀援策を巡る交渉や資本流出対策に取り組むことになります。IMFからの融資の確保には厳しい財政規律の条件を受け⼊れる必要がありますが、2014年のデフォルト(債務不履⾏)の再現という最悪の事態は免れました。

アルゼンチンは新型コロナウイルス対策を巡って経済再開を焦ったことでウイルスの抑え込みに失敗。2020年の経済成⻑率はマイナス10%程度と、周辺国の中でも最悪の数字が見込まれています。

デフォルト常連国アルゼンチン 借⾦⼤国、⽇本は無縁?

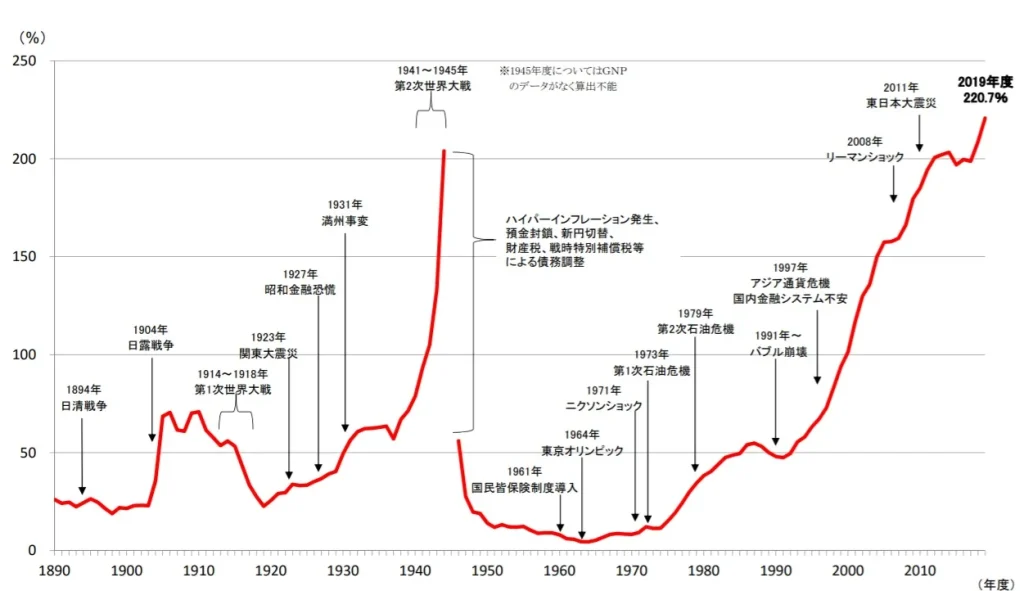

実はアルゼンチンはデフォルトの常連国。2014年までに8回もデフォルトに陥っています。原因として、政権が国⺠に迎合する政策を⾏って財政を悪化させるケースが多いようですが、GDPに占める債務残⾼の⽐率をみてみると86%¹⁾。これに対し借⾦⼤国といわれるわが国⽇本はどうでしょうか。IMFの調べによると⽇本の債務残⾼の対GDPはなんと237%¹⁾。私たち国⺠が⽣み出す富の2年分以上の借⾦を抱えていることになります。もちろん⽇本は先進国のひとつであり、国の経済⼒や信⽤⼒が違いますから新興国のアルゼンチンとは⼀概に⽐較できないでしょう。それでも債務残⾼の対GDP⽐86%のアルゼンチンが過去8回もデフォルトに陥っている⼀⽅で、それよりもはるかに多くの借⾦を抱える⽇本は本当に⼤丈夫といえるのでしょうか。

1)出典:IMF – World Economic Outlook Global Debt Database(2018年時点)

新型コロナウイルス問題 緊急⽀援対策 総額117兆円

新型コロナウイルス問題を受けて、⽇本では2020年度予算(102兆円)を上回る、117兆円という巨額の経済対策が今年4⽉に発表されています。その⼤半は新たに資⾦⼿当てしなければならず、すでに60兆円弱の⾚字国債の発⾏が今年度の第⼀次、第⼆次補正予算で決まっています。残り約57兆円は来年度、さらなる⾚字国債増発での確保ということになるでしょう。

それでなくても⽇本の財政は悲惨な状態です。毎年の財政⾚字を埋め合わすために、毎年30兆円を超す⾚字国債の発⾏をもう20年以上も続けており、その結果として、国の借⾦は1100兆円を超えています。

しかし、これだけの借⾦を抱えていても何も問題はないという主張もあります。⽇本は世界最⼤の債権国で、⽇本の企業や政府、個⼈が持つ資産から負債を引いた対外純資産残⾼がおよそ300兆円あること、また、個⼈⾦融資産も1900兆円近くあることが根拠となっています。だからといって、毎年30兆円を超す⾚字国債の発⾏と、増え続ける⼀途の国の借⾦を、いつまでも続けられるとは到底思えません。

コロナウイルス問題による緊急経済対策に話は戻りますが、今は⾮常時、感染拡⼤抑⽌や国⺠の⽣活や経済のテコ⼊れに、ありとあらゆる対策が必要なのでしょう。問題は、その後始末をどうつけるか。⼤盤振る舞いをして⽇本だけでなく各国の財政はボロボロです。各国の中央銀⾏も、無制限ともいえる⾦融資産の購⼊で財務を異常に膨らませてしまっています。この先では保有資産の劣化や紙幣の増刷りで、信⽤⼒低下とインフレ懸念が台頭してくることも考えられるでしょう。

戦後のハイパーインフレとデフォルト経験

わが国は、戦後、第⼆次世界⼤戦の敗戦を受けて、事実上のデフォルト経験を持っています。戦時の巨額の軍事費調達のために多額の国債が発⾏された結果、終戦直前には債務残⾼対GDP⽐は200%程度にまで増⼤(図1)。この巨額の国債発⾏は⽇銀の直接引き受けによって⾏われたことから、市中に⼤量の通貨が供給され、終戦直後にハイパーインフレーションを引き起こします。なんと⽉の物価上昇率は100%にまで達します。

出典:財務省 財政制度分科会 わが国財政の現状等について(平成31年4月17日開催資料)

また、当時は敗戦と膨⼤な債務によって国の信⽤は崩壊していました。取り付け騒ぎが起こることを恐れた国⺠は⽇々、銀⾏から通常より多めの現⾦を引き出すようになっていました。このことから銀⾏はより多くの現⾦ストックを求めたため、⽇銀はさらなる紙幣増刷に迫られ、⼀段と物価上昇を招くという負のスパイラルに陥ります。⼩売物価は終戦時から4年で約80倍にまで⾼騰したといいます。

そこで政府は「預⾦封鎖」という禁じ⼿を使います。まず、「新円切替」を実施。国⺠はこれまでの円(旧円)が使えなくなると宣⾔されたことで、タンス預⾦や⼿持ちの現⾦は新円に切り替えざるを得ず、半ば強制的に銀⾏に集められます。そして「預⾦封鎖」により、⼀定の⽣活費や事業資⾦を除き出⾦に制限がかけられました。国は出⾦制限をかけることで円の流通量を減らし、お⾦の希少性を⾼めようとしたのです。

また、預⾦封鎖とあわせて資産への課税も⾏われます。預⾦だけでなく⼟地など不動産も対象となり、保有する資産額に応じて最⼤90%もの課税がされました。

このように預⾦封鎖と資産課税により、多くの国⺠が資産を失うことで円の価値が上がりインフレは抑制されていきました。同時に、国は国⺠から没収した資産により債務残⾼を⼤幅に減らすことができました。

⽇本円が暴落する⽇ 資産を守るという視点

もちろん現在の⽇本で預⾦封鎖が起きることはなかなか考えにくいことですが、ゼロとは⾔いきれません。当時と現在の⽇本の状況を⽐べると、債務残⾼の対GDP⽐が200%を超えていることや、⼀部の富裕層に資産が集中しているといった共通項も⾒られます。

預⾦封鎖やデフォルトが起こらなかったとしても⽇本は世界⼀の借⾦⼤国であることに変わりはありません。資産を守るという視点から、「⽇本円の価値が暴落するという可能性」についてしっかり考えておかなくてはならないと感じます。

今後、ますます外貨に資産を分散することや、海外に直接資産を持つことの重要性は増していくことでしょう。