TOPICSトピックス

止まらない円安

2022.11.2

円安が進む2つの要因

円安が止まらない状況が続いています。年初1ドル115円前後で推移していたドル円相場は3月以降急速にドル高・円安に向かい、先月20日には一時1ドル=150円の節目を1990年8月以来32年ぶりに下回りました。

行き過ぎた円安は食料やエネルギーの大部分を輸入に依存する私たちの家計に大きな負担となります。このところ相次ぎ実施されている飲料、食料品の値上げは全体の9割に及び、店頭価格は前年同時期に比べ4.5%上昇しています。通貨の実力を示す「実質実効為替レート」は95年をピークに低下し、足元では変動相場制になった73年以前の1ドル=360円の時代の水準まで低下しています。

出展:日本銀行

ここまで円安が進んでいる背景には2つの要因があります。一つは利上げを行う米国と金融緩和を続ける日本との金利差。もう一つは貿易赤字に伴う外貨需要増です。

利上げの米欧・金融緩和の日本

米連邦準備制度理事会(FRB)は3月の0.25%を皮切りに9月までに5会合連続で利上げをしました。政策金利の誘導目標は過去15年で最高水準の3~3.25%。政策金利が3%を超えるのは2008年初頭以来です。併せてFRBが発表した見通しでは政策金利は年末までに4.4%に達し、来年も上がり続けるとしています。

米国に追随するように、9月に入るとインフレ抑制を迫られている欧州も一斉に利上げを始めました。これまでマイナス金利であったユーロ圏とスイスが利上げに踏み切ったことにより、現在、日本は世界で唯一のマイナス金利国となりました。

米国との金利差が一因となって円安が進み、私たちの家計に負担が強いられるのであれば、日本も金融緩和をやめて他国と同様、利上げにより円安是正を図るのが得策のように感じます。しかし、日銀の黒田東彦総裁は会見の場などで金融緩和を継続する意向を示し続けています。

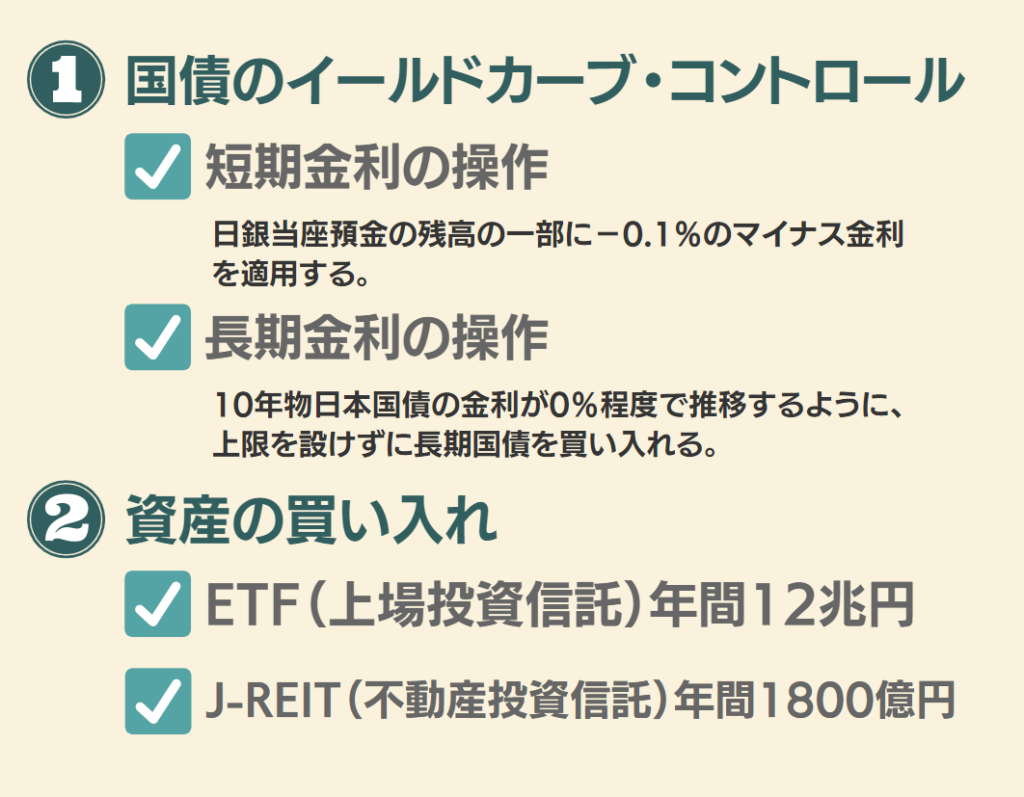

金融緩和とは

金融緩和とは、金利の引き下げや資産購入によるマネーの供給によって、民間の投融資や消費を促す政策です。日銀は景気回復を目指し、2013年に物価上昇率2%を目標に掲げ、大規模な金融緩和を続けてきました。具体的にはイールドカーブ・コントロールといわれる短期金利をマイナス0.1%、長期金利を0%程度とする長短金利操作と、ETF(上場投資信託)やJ-REIT(不動産投資信託)といった資産の買い入れのことを言います。

日本と米欧で異なる物価上昇を引き起こす要因

どこの国の中央銀行であっても金融政策の目的は「物価の安定」にあります。金融緩和を続ける日本の中央銀行である日銀も例外ではありません。物価安定目標2%のインフレ率を達成し、その下で賃金や生産、雇用などの経済の好循環を作っていくことが目的です。

現在の日本の状況を見てみると足元で9月に3.0%と約31年ぶりの物価上昇率を記録している状況にあります。米欧に比べれば低いとはいえ、利上げをする前提は整っているように見えます。このような状況の中、米欧に追随せずに金融緩和を続ける理由は一体何なのでしょうか。それは日本と米欧では物価上昇を引き起こす要因に違いがあるからです。

良いインフレと悪いインフレ

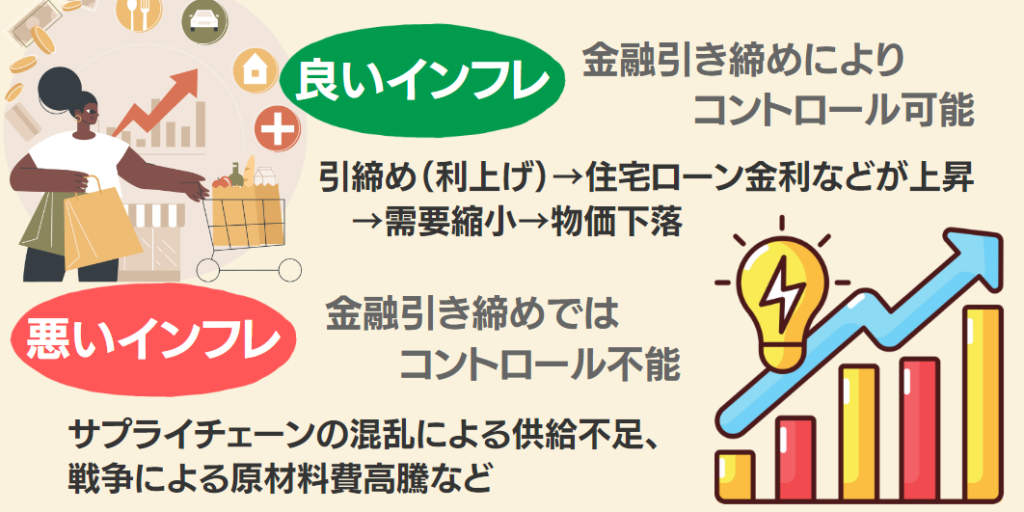

インフレには2つの種類があります。消費者の購買意欲が高まる(需要拡大)ことで起こる良いインフレと、供給不足や原材料費高騰などネガティブな要因から起こる悪いインフレです。

良いインフレは需要増が要因ですから、行き過ぎる前に景気の熱を冷ます金融引き締め(利上げ)によって一定程度のコントロールが可能です。一方、悪いインフレは外部要因が原因ですから金融引き締めによるコントロールが効きません。

日本のインフレの正体

現在、米欧で起きているインフレはコロナからの回復によるリベンジ消費に起因する良いインフレと原油高や供給不足に起因する悪いインフレが複雑に絡み合った状況にあります。コントロールできない外部要因がありながらも、消費拡大というポジティブ要素が中央銀行による利上げを可能にしていると言えます。

一方、日本で起こっているインフレは、その中心がエネルギー価格や食糧品を含めた原材料価格の上昇によるものです。これはすべて外部要因に起因する悪いインフレであり、日銀が金融引き締めを行ってもコントロールできるものではありません。むしろこの状態で金融引き締めを行えば、景気後退とインフレが同時に起こるスタグフレーションという最悪の状態に陥りかねません。

ウクライナ侵攻でインフレ加速

貿易収支の悪化も円安を進行させる要因として深刻な問題になっています。これまで円安はトヨタのようなグローバルで活躍する輸出企業にとっては追い風となり、貿易黒字を稼ぐことができました。しかし現在は生産拠点の海外移転が拡大し、円安で優位になるはずの輸出拡大にはずみがつきません。加えて、昨年末からの原油をはじめとする資源や穀物の高騰が、ロシアのウクライナ侵攻によって加速しました。先月発表された2022年度上半期の貿易統計速報によれば11兆75億円の赤字であり、通年では過去最高となる見通しです。貿易赤字は円を売ってドルなどの外貨を買うため、円売り圧力となります。

インフレから資産を守る

これだけ円安が進んでいますが、日本は内需が弱いために利上げは難しい状況です。またかつてのように円安メリットを活かせない産業構造の中、資源や穀物の高騰が日本の国力低下を加速させ、さらなる円安スパイラルを進行させます。

冒頭で示したように円の実力は50年ぶりの低水準にまで落ちている状況です。インフレが進行する世界で豊かな人生を築くにはご自身の資産を守るという視点と工夫が必要です。